27 Th9 Ngành kinh doanh khăn giấy toàn cầu – Những thay đổi mang tính cạnh tranh hơn nữa ở phía trước

Ngành sản xuất kinh doanh khăn giấy toàn cầu (Global tissue business) đã chứng kiến những thay đổi lớn về cơ cấu trong 30-50 năm qua và điều này có thể sẽ tiếp tục.

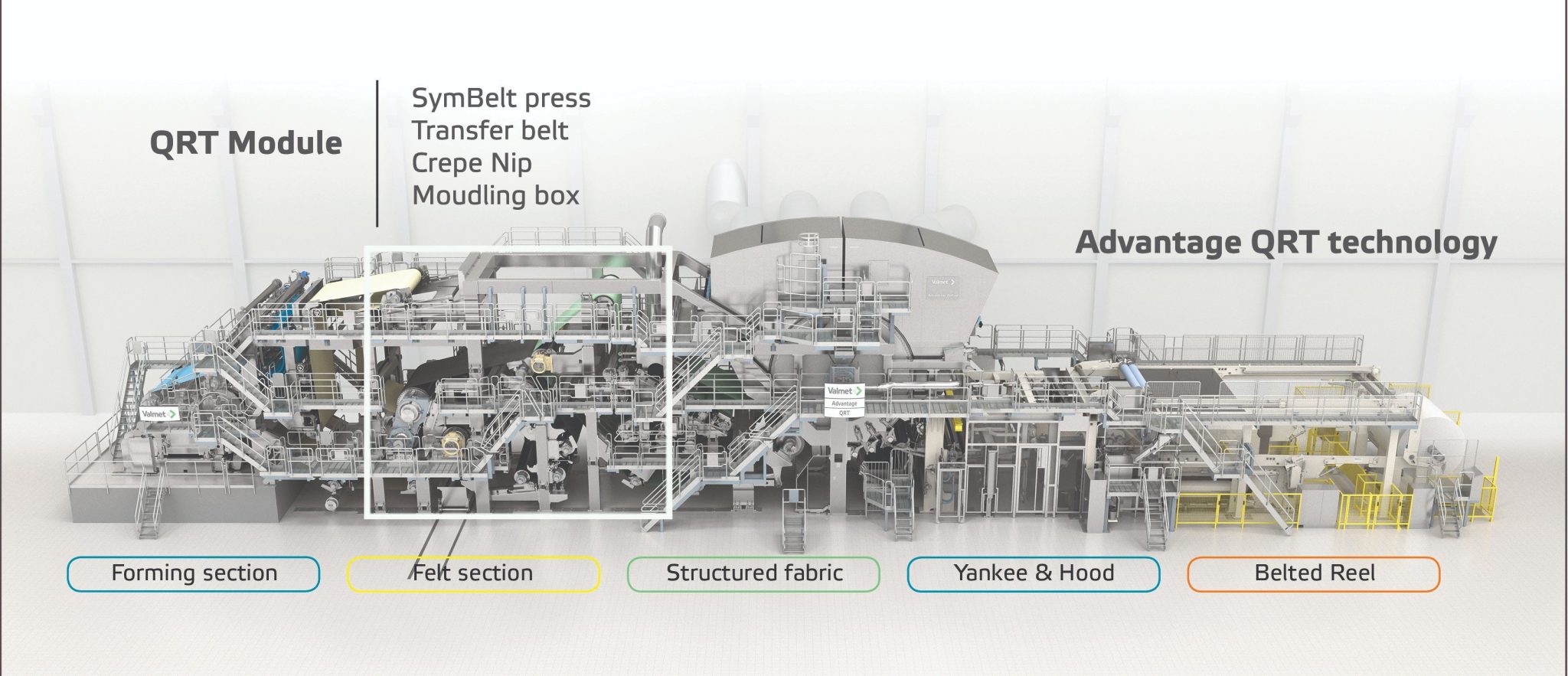

Ảnh: Máy xeo giấy tissue TAD, Valmet

Trong những năm 1970 và 1980, ngành sản xuất kinh doanh giấy tissue chủ yếu bao gồm các nhà máy sản xuất tại địa phương, chủ yếu phục vụ thị trường nội địa, chỉ có một lượng nhỏ thặng dư được bán dưới dạng cuộn giấy sang các nước lân cận. Nhưng tình hình này đã thay đổi đáng kể, và ngày nay việc kinh doanh giấy tissue và các sản phẩm chuyển đổi không chỉ mang tính khu vực mà còn mang tính xuyên lục địa và ngày càng mở rộng.

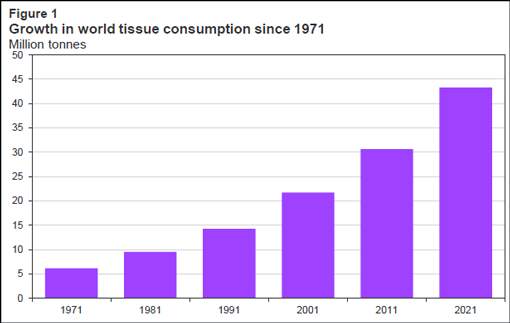

Tất nhiên, một lý do chính cho sự phát triển này là sự tăng trưởng nhanh chóng trong tiêu thụ giấy tissue toàn cầu. Trong vài thập kỷ qua, cả nhu cầu giấy và ngành công nghiệp giấy này đã tăng trưởng đáng kể, với các khu vực (đang phát triển) mới mang lại cơ hội mới cho cả các nhà cung cấp giấy hiện có và mới nổi. Trong 50 năm qua, mức tiêu thụ giấy tissue toàn cầu đã tăng từ chỉ 6,15 triệu tấn năm 1971 lên 43,3 triệu tấn vào năm 2021. Điều này có nghĩa là trong 50 năm, mức tiêu thụ giấy tissue toàn cầu đã tăng gấp 7 lần, tương ứng với mức tăng trưởng trung bình hàng năm là 4,0%.

Tiêu thụ giấy tissue tăng trưởng từ 1971

Nhìn vào những phát triển trong quá khứ trong cơ cấu cung cấp giấy tissue toàn cầu cho thấy các giai đoạn và động lực thay đổi khác nhau, mặc dù có sự chồng chéo:

Mở rộng các nhà cung cấp Bắc Mỹ sang châu Âu và các khu vực khác (từ những năm 1970 đến những năm 2000). Châu Âu hóa khi các công ty châu Âu thay đổi trọng tâm từ thị trường địa phương để trở thành nhà cung cấp đầu tiên trên toàn châu Âu và sau đó là toàn cầu (từ những năm 1980 đến những năm 2010). Tái cơ cấu và gia nhập của những nhà cung cấp mạnh từ các thị trường mới nổi (từ những năm 2000 đến những năm 2020).

Trong giai đoạn đầu tiên, đặc điểm chính là các công ty giấy tissue khổng lồ của Hoa Kỳ mở rộng hoạt động kinh doanh ra ngoài Bắc Mỹ và phát triển các thương hiệu khăn giấy nội địa mạnh mẽ của họ thành các thương hiệu được biết đến và bán trên toàn cầu. Những đơn vị tiên phong về giấy tissue chính của Hoa Kỳ trong phong trào này là Scott Paper, Kimberly-Clark, James River và Fort Howard. Procter & Gamble theo sau ở châu Âu và sau đó là ở Mexico và châu Á. Công ty khổng lồ Kruger của Canada cũng đã tạo dựng được chỗ đứng ở châu Mỹ Latinh và Tây Âu. Vào cuối những năm 1990, quá trình hợp nhất diễn ra khi Scott Paper sáp nhập với Kimberly-Clark và James River liên kết với Fort Howard để thành lập công ty Fort James.

Sự mở rộng của các công ty châu Âu bắt đầu vào những năm 1980 khi các nhà cung cấp giấy tissue Bắc Âu mạo hiểm ra nước ngoài vì quy mô hạn chế của thị trường địa phương của họ không cho phép tăng trưởng đáng kể. Essity, vào thời điểm đó được gọi là SCA/Mölnlycke, đã vào Hà Lan, Pháp và Áo thông qua việc mua bán, sát nhập. Công ty Phần Lan Metsä-Serla mua lại Holmen Hygiene với các nhà máy ở Thụy Điển và Bỉ, trong khi Nokia mua hai nhà máy, một ở Anh và một ở Pháp. Feldmühle của Đức mua lại một nhà máy ở Hà Lan.

Sau đó vào những năm 1990, một công ty khác của Đức là PWA đã mở rộng sang Áo, Bỉ và Pháp trước khi bị SCA Hygiene Products tiếp quản. Từ các công ty Ý, Tập đoàn Carrara là tập đoàn đầu tiên mở rộng ra nước ngoài với một nhà máy ở Anh. Metsä Tissue mở rộng sang Đức và Ba Lan vào cuối những năm 1990 và tiếp quản Tento của Slovakia vào năm 2006. Nhưng bước tiếp theo và rất thú vị là khi các công ty Ý cần thay đổi chiến lược và bắt đầu xây dựng và/hoặc mua lại các nhà máy gần hơn với thị trường xuất khẩu của họ. Sau Carrara, Sofidel, IC Tronchetti, Kartogroup và Lucart cũng chuyển ra nước ngoài để phục vụ khách hàng nhãn hiệu riêng của họ tốt hơn. Nhưng Carrara đã sớm được bán cho SCA vào đầu những năm 2000, và sau khi phá sản, Kartogroup đã rơi vào tay Tập đoàn WEPA của Đức vào năm 2009.

Giai đoạn thứ ba, giai đoạn hiện tại, bao gồm toàn cầu hóa hơn nữa, nhưng cũng tập trung nhiều hơn vào lợi nhuận kinh doanh, đặc biệt là đối với các công ty giao dịch đại chúng. Tại thời điểm này, tất cả các công ty Bắc Mỹ ngoài Kimberly-Clark đều đã rời khỏi ngành kinh doanh khăn giấy ở Châu Âu, chủ yếu là do chiến lược và mô hình kinh doanh của họ không phù hợp với chiến lược và mô hình kinh doanh của họ ở thị trường Châu Âu, nơi bị thống trị bởi hoạt động kinh doanh nhãn hiệu bán lẻ chứ không phải thương hiệu. Doanh thu không cao và tỷ suất lợi nhuận thấp dẫn đến quyết định thoái vốn. SCA/Essity ở vị trí tốt nhất để mua tài sản mô Châu Âu của cả Procter & Gamble (2007) và Georgia-Pacific (2012). Kruger cũng đã bán tài sản còn lại ở châu Âu. Năm 2001, Essity cập bến Bắc Mỹ khi Georgia-Pacific cần bán một phần hoạt động kinh doanh khăn giấy AfH do các cơ quan quản lý tín thác lo ngại sau khi mua Fort James. Sofidel tiếp nối vào năm 2012 khi bất ngờ mua lại Cellynne Corporation. Procter & Gamble sau đó bắt đầu bán bớt các hoạt động ở châu Á và Mexico để trở thành một công ty khăn giấy ở Bắc Mỹ giống như Georgia-Pacific. Quá trình hợp lý hóa ở Bắc Mỹ vẫn tiếp tục.

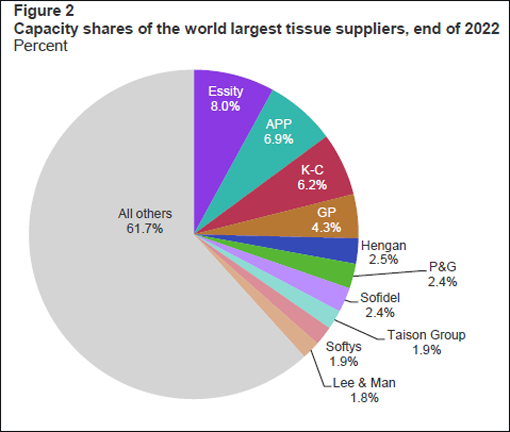

Có lẽ sự phát triển quan trọng nhất là sự mở rộng đáng kể của các công ty châu Á và Mỹ Latinh trong hơn một thập kỷ qua. Asia Pulp & Paper (APP) đã dẫn đầu sự tăng trưởng này, Công ty xây dựng nhà máy đầu tiên vào đầu năm 1998, nhưng tốc độ mở rộng gần đây đã tăng nhanh và hiện là nhà cung cấp giấy tissue lớn thứ hai trên thế giới. Công ty có các nhà máy giấy tissue ở Indonesia, Trung Quốc, Úc và Mỹ (thông qua công ty liên kết Paper Excellence). CMPC của Chile cũng đã mở rộng mạnh mẽ thông qua việc mua lại và tăng trưởng hữu cơ ở Mỹ Latinh. Đáng chú ý là trong số 10 công ty giấy tissue toàn cầu hàng đầu hiện nay, tính theo công suất lắp đặt, có 4 công ty đến từ Châu Á, 3 công ty từ Bắc Mỹ, 2 công ty từ Tây Âu và 1 công ty từ Châu Mỹ Latinh. Nhưng như được minh họa trong Hình 2, hoạt động kinh doanh giấy tissue toàn cầu tiếp tục bị phân tán, với 10 nhà cung cấp hàng đầu chiếm chưa đến 40% tổng khối lượng.

Thị phần các nhà cung cấp giấy Tissue trên thế giới cuối 2022

Câu hỏi thú vị là điều gì sẽ xảy ra tiếp theo? Chúng tôi hoàn toàn kỳ vọng sự phát triển năng động hiện tại sẽ tiếp tục và chúng ta sẽ thấy những vụ mua bán và sáp nhập tiếp theo cũng như các hoạt động thoái vốn cũng diễn ra. Essity đã thông báo rằng họ quan tâm đến việc bán tài sản sản xuất nhãn hiệu bán lẻ ở châu Âu và có thể cả công ty con Vinda Paper do họ sở hữu đa số tại Trung Quốc. Gần đây, Essity đã rút khỏi hoạt động kinh doanh ở Nga và bán hai nhà máy của mình cùng với việc chuyển đổi hoạt động cho công ty New Technology của Nga thuộc sở hữu của công ty giảm giá cứng Magnit của Nga. Việc bán các nhà máy sản xuất nhãn bán lẻ ở Châu Âu có thể là một trường hợp khá phức tạp và rất hiếm người mua, ít nhất là trong ngành giấy tissue, vì vậy các nhà đầu tư cổ phần tư nhân có thể là giải pháp.

Essity sở hữu phần lớn (khoảng 52%) Giấy Vinda được niêm yết tại Hồng Kông với các nhà máy sản xuất khăn giấy ở Trung Quốc. Nó một trong những công ty dẫn đầu thị trường ở Trung Quốc và đạt doanh thu khoảng 2,5 tỷ USD vào năm 2022, nhưng giá trị thị trường của nó, theo các nhà phân tích tài chính, là khoảng 3,5 tỷ USD. Thậm chí một nửa trong số này là rất nhiều tiền để đầu tư và là điều không thể đối với nhiều đối thủ Trung Quốc. Năm tài chính của Vinda kết thúc vào ngày 31 tháng 12 năm 2022 không tốt do hậu quả của đại dịch – tỷ suất lợi nhuận của hãng giảm mạnh xuống một nửa so với mức đã công bố vào năm 2020. Đã có những đồn đoán rầm rộ về những người mua tiềm năng và ba cái tên đã xuất hiện : Asia Pulp & Paper (APP), Royal Golden Eagle (RGE)/APRIL và hơi ngạc nhiên là Suzano của Brazil. Các công ty này có nguồn tài chính cho một thỏa thuận như vậy. Cả ba đều có công ty sản xuất bột giấy và Vinda là một trong những nhà mua bột giấy lớn nhất thế giới.

Bột giấy (xơ sợi) là hạng mục có chi phí lớn nhất trong sản xuất giấy tissue, chiếm thị phần lớn nhất trong doanh số bán bột giấy trên thị trường toàn cầu (khoảng 40%). Gần đây các dự án được xây dựng bên cạnh các nhà máy bột giấy ở Indonesia, Brazil và thậm chí ở Hoa Kỳ (Paper Excellence), và xu hướng này dường như sẽ tiếp tục, Bracell và APRIL là những công ty tiếp theo đầu tư vào sản xuất giấy. Bột giấy dường như đã trở thành tài sản chiến lược cho các công ty trong quá trình mở rộng của họ. Đối với các nhà sản xuất bột giấy, việc tích hợp với sản xuất và chuyển đổi giấy tissue tạo cơ hội tăng gấp đôi giá trị gia tăng trên mỗi tấn sản phẩm so với những gì họ có thể nhận được từ việc bán bột giấy.

Nguồn: Tác giả Esko Uutela – STARBERG, Đức 9/2023

Biên dịch và Tổng hợp: Lương Chí Hiếu, Đặng Bích Hảo – VPPA